营收与净利双增,投拆与处罚显见,招联金融的艰难平衡之道

理财鱼小提示:营收与净利双增,投拆与处罚显见,招联金融的艰难平衡之道

文:王倩

ID:BMR2004

2022年3月9日,深圳银保监局公布了关于2021年下半年银行业消费投诉情况的通报。2021年下半年,在业务范围覆盖全国的在深中资总部银行机构投诉情况中,招联消费金融的投诉量达1603件,其中1600件来源于其主营的贷款业务,占招联消费金融有限公司投诉总量的99.81%。而根据深圳银保监局公布的2020年下半年深圳银行业消费投诉情况显示,2020年下半年,招联消费金融的投诉量为1397件。这也就意味着,招联金融相关的投诉量在增加。

同日,3月9日,中国联通(600050.SH)年报披露了招联消费金融有限公司(下称“招联消费金融”)的业绩数据。报告显示,2021年全年,招联消费金融营收159.33亿元,较上年的128.16亿元增长24.3%;实现净利润30.63亿元,较上年的16.68亿元增长83.6%。

从年报来看,招联消费金融实现营收和净利润的双增长,这也是年内首家披露2021年业绩的消费金融公司。

梳理其历年财报,2018年至2020年期间,其营业收入分别为69.56亿元、107.4亿元和128.16亿元,其中2019年和2020年同比分别增长54.4%和19.33%;公司净利润分别为12.53亿元、14.66亿元和16.68亿元,其中2019年和2020年同比分别增长17%和13.78%。

2021年以前,招联金融呈现增速放缓的趋势。但2021年招联金融实现逆势上扬。利润激增,与招联金融近几年的业务扩张不无关系。

对招联消费金融来说,一面是增长的投诉量,另一面则是其亮眼的业绩。为何会呈现“一半火焰一半海水”的局面?招联消费金融又应该如何平衡增长与合规?

发债增资补充资本

成立于2015年的招联消费金融,由招商银行与中国联通共同组建,注册资本38.69亿元。旗下拥有“好期贷” “信用付”两大产品体系,以线上模式为主、兼具O2O模式,消费场景包含购物、旅游、装修、医疗美容等。

经过7年的不断发展,招联消费金融已经坐稳消费金融公司第一把交椅。

但中诚信国际信用评级有限责任公司2021年9月24日发布的《招联消费金融有限公司2021年度第五期金融债券信用评级报告》(下称《评级报告》)显示,在资本充足率方面,招联金融资本充足率和核心一级资本充足率近些年持续下降。2018年末至2020年末及2021年上半年末,公司资本充足率分别为13.29%、11.85%、11.82%、11.62%;核心一级资本充足率分别为12.2%、10.82%、10.82%、10.59%。招联金融的资本充足率在持续下降。

事实上,招联金融不只是资本充足率在不断下降,其资产质量也在承压。

据《评级报告》数据,2018年末至2020年末及2021年上半年末,招联金融的不良贷款率分别为1.93%、1.77%、1.78%、1.69%。而不良贷款余额分别为13.93亿元、16.53亿元、19.44亿元、22.5亿元,持续增加。

为了补充资本,招联金融2021年多次发债补血。2021年4月8日,招联金融公司发行当年第一期金融债,金额为18亿元;一个月之后,5月11日招联金融披露了2021年第二期金融债发行文件,于5月14日至17日在全国银行间债券市场发行规模为18亿元的金融债;同年6月,其发行第三期金融债,金额同样为18亿元;8月其发行第四期金额为16亿元的金融债;10月其发行了2021年第五期金融债,金额为15亿元。

根据招联金融的发债次数和金额统计,2021年招联消费金融共发行5期金融债,金额高达85亿元。与此同时,2021年9月,招联消费金融还获批发行不超过22亿元的二级资本债。

有观点认为,金融债券可以作为招联金融长期稳定的资金来源,有利于招联金融进一步提高资产负债管理能力、改善融资结构。

得益于频繁发债补血,招联金融能够维持较高的运营水平。其2021年财报显示,资产规模截至报告期末,总资产1496.98亿元,较上年末的1083.11亿元增长38.2%;负债合计1356.61亿元,较去年同期的972.84亿元增长39.4%。

发债是低成本快速获得资本的一个渠道,但招联金融还在寻求其他的补血渠道,IPO是除发债以外又一较快的补血渠道。

在2021年3月19日,招商银行首次披露,该行董事会审议通过了《关于招联IPO及收购招商永隆所持招联股权的议案》,同意启动招联金融上市研究工作,并由招商银行收购招商永隆银行所持招联金融25.85%股权。此次股权变更后,中国联通和招商银行持股比例均为50%。2021年10月,招联消费金融完成增资,成功超越蚂蚁消费金融,成为首家注册资本超过百亿元的消费金融公司。

但是截止到目前,招联消费金融的IPO尚无最新进展。然而一个不容忽视的事实是,伴随着招联金融亮眼业绩而来的,是其频繁暴露出的合规问题。《商学院》记者就相关问题向招联金融方面发去采访函,但截至发稿,并未收到回应。

八项违规被罚290万元

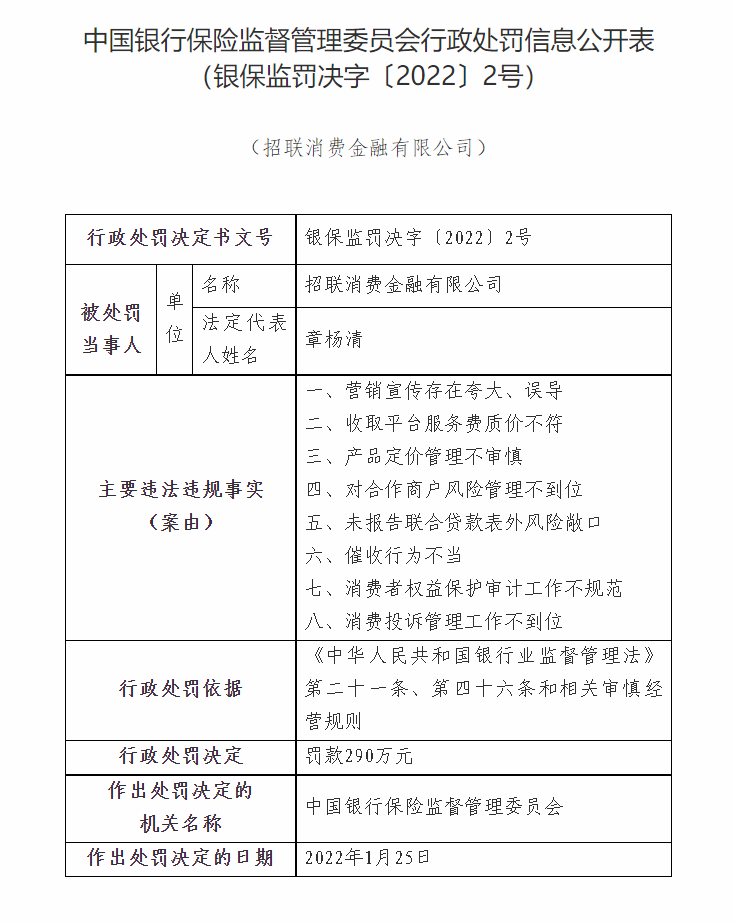

2022年开年以来,银保监会官网信息显示,招联金融近日被中国银保监会作出罚款290万元的行政处罚决定,相关违规事项涉及营销宣传夸大、服务费质价不符、催收行为不当等。

据银保监会2022年2月8日公告,2022年1月25日,银保监会发布文号为“银保监罚决字〔2022〕2号”的行政处罚决定书,对招联金融作出罚款290万元的行政处罚决定。根据上述行政处罚决定书,招联金融主要违法违规事实(案由)包括:营销宣传存在夸大、误导;收取平台服务费质价不符;产品定价管理不审慎;对合作商户风险管理不到位;未报告联合贷款表外风险敞口;催收行为不当;消费者权益保护审计工作不规范;消费投诉管理工作不到位。

事实上,这并非招联消费金融首次被点名。2020年10月22日,招联金融就曾因夸大及误导宣传、未向客户提供实质性服务而不当收取费用、对合作商管控不力、催收管理不到位,侵害了消费者的知情权、自主选择权和公平交易权等权益的多项违规行为,被中国银保监会消费者权益保护局点名通报。

虽然招联金融对媒体回应称已经按照监管规定进行了整改,但时隔不到半年,在银保监会最新的公告中,原来指出的问题不但没有消失,反而增加了新的内容。

值得注意的是,除了此前已经点名过的违规事项,还有银保监会首次提到的“未报告联合贷款表外风险敞口”一事。

所谓“表外风险敞口”,是指因债务人的违约行为所导致的可能承受风险的信贷业务余额。表外业务指的是商业银行所从事的、按照现行的会计准则不记入资产负债表内、不形成现实资产负债但能增加银行收益的业务。

博通资深金融分析师王蓬博向《商学院》记者解释,用通俗的话讲,风险敞口就是可能还不上钱的这部分贷款,“联合贷款表外风险敞口”则是指联合贷款中表外部分可能出现问题的这部分贷款。

在王蓬博看来,未报告联合贷款表外敞口,则会导致对可能造成的连带风险把控不足,从而会引发更多的连带金融风险。

>相关《 营收与净利双增,投拆与处罚显见,招联金融的艰难平衡之道》内容:

1、 华峰化学2021年净利79.65亿 同比增长249.46%

理财鱼小提示:华峰化学2021年净利79.65亿 同比增长249.46% 3月21日,华峰化学发布2021年度业绩快报公告,公告显示,2021年1-12月营业总收入为28,371,480,208.81元,比上年同期增长92.69%;归属于上市公司股东的净利润为7,964,546,010.10元,比上年同期增长249.4...【继续阅读】

2、 芯朋微净利润高涨101.81%,欧美企业占据了80%以上份额,将面临哪些风险?

理财鱼小提示:芯朋微净利润高涨101.81%,欧美企业占据了80%以上份额,将面临哪些风险? 2022年3月22日,芯朋微最新的和讯SGI指数评分解读出炉,公司获得了较高的89分。 在集成电路行业蓬勃发展的牵引下,芯朋微也水涨船高,指数日益逼近90分,随着不断高增的业...【继续阅读】

3、 海能实业年报:业绩净利双增 现金流却大起大落

财联社(长沙,记者 吴蔚玲)讯, 3月21日晚间海能实业(300787.SZ)公布2021年年报,公司扣非净利润同比翻番。但值得关注的是,业绩大增同时,公司经营现金流净额大幅下滑,同时年内单季度经营现金流也呈大起大落。 2021年报显示,全年实现营业收入20.80...【继续阅读】