2022年,科技企业融资指南(2)

广布局、长周期、高风险高回报是美元VC比较适应的一种投资模式,因此在早期阶段,呈现出资金量大,且估值区间宽的特点。只要项目潜在市场足够大、团队/技术/商业模式的领先性足够有说服力,一般2亿美金估值以下都可以算是美元在早期决策的范围。我们看到,去年很多项目从5000万美金成长到2亿美金的估值只需要1年时间。

而一些更加大型的美元机构,一方面会在5-10亿美金估值以上的阶段做典型的PE投资,另一方面也开始降维配置早期,加剧了美元早期市场的“卷”。

对于创业者来讲,早期阶段拿美元似乎更能满足融资的速度和估值的提升预期,一些公司即使第一轮拿了人民币,会在第二轮以后改变架构接受美元,避开人民币成长期的“死亡山谷”,按照美元的“早期视角”继续获得连续融资的通道。

但是上市环境的巨大变化、和某些行业的对于股东的准入限制使得美元架构的企业如果在赛道上没有彻底拉开身位的话,在2亿美金估值以上的中间阶段可融资对象急剧减少。这其中一些符合中国政策导向、尤其科创属性的公司如AI、云计算、基础软件等领域的,也会考虑转换回纯内资架构,寻求人民币PE的加注和国内上市。而其他转换不顺畅的企业,则也会面临生死的考验。

因此,选择美元还是人民币其实是一个比较复杂、动态的问题,要结合创业公司所处的行业、阶段和资本市场环境做审慎的判断。

除了财务投资机构,在科技领域里产业投资人的力量也越来越不容忽视,创业者自身也会感受到有这方面的需求,不过引入产投的时机也有不少know-how。

我们可以把产投分为三类,一类是“供给型”,对公司的价值是补足关键要素(如半导体公司软硬件生态的适配、大厂的AI能力加持等),形成完整的组合能力。

引入这类产投建议在早期,为后面的产品推出和公司长远发展打下基础。

第二类是“渠道型”,典型如大型软件服务公司/集成商。

这类产投建议可以业务先合作,正式的投资等公司自己有一定业务基础盘之后再去谈,这样估值不至于被压得太低。此外如果渠道卖你的产品卖得很顺手,财务和资本运作上对他都很有帮助,这样的投资也常常伴随着并购的倾向。

第三类是“客户型”,投资方本身就是你的客户或者潜在客户。

这里要看一下具体行业的下游分布,如果下游客户高度集中,如通讯行业的中兴/华为,新能源电池行业的宁德时代,那么尽早获得关键客户在股权上的背书对后续的融资是加分项,甚至是0和1的区别;而如果下游客户非常分散,那么类似于渠道类,股权上的合作更建议在成长期之后,而且可以考虑广泛引入多家客户的方式(都只释放很少的股份),避免站队。

什么是好的融资故事?

在一个合理的融资目标下,搭建好的“融资故事”也是融资中非常核心的工作,

首先故事的结构应该符合沟通中的“黄金圈法则”,依次讲清楚:

Why:公司为什么存在,创业是为了解决什么问题,行业有哪些痛点,市场有多大?

How:公司是怎么做的,做到了什么样

What:公司最终会成为什么样,在资本市场的价值有多大。

这三部分都需要有完整的逻辑线和事实(数据)共同支撑,落实到BP的写作上,每页的标题代表了完整的逻辑线(论点),而每页的内容是结合事实、数据等对标题的论证,与此不相关的内容都可以果断舍弃,切勿想说的太多而失去重点。 借用尤瓦尔·赫拉利《人类简史》里的话,融资交易和世界上其他达成的共同秩序一样,也是构建在人和人之间的共同想象之上。

另一类要素是具备一定的故事性,但这往往让投资人有些纠结的,如单个垂直行业的解决方案型公司;再如业务的第一曲线已经看到瓶颈,过多篇幅强调第二曲线的。 很多赛道存在竞争,投资人投“一”不投“二”的倾向永远是存在的,创业公司在融资时一定要充分挖掘自身的稀缺性,通过显性的指标突出行业第一的位置,比如规模最大或增速/质量最高。

如果不具备这种显性的位置,也可以深度地去识别自身拥有、而其他竞品都不具备的成功要素(如关键的技术IP、数据合规性),通过重新定义赛道,拉长周期,凸显出唯一性。

很多公司在创业早期做的业务,和融资故事讲的方向并不能完全对得上,这时还是要紧扣公司“想成为谁”——投资投的是未来,有好的战略和路径是重要的,不用本末倒置花过多时间去介绍现在业务里的细节。

对于已经过了商业化验证阶段的公司,我们也要再次强调数据的重要性,这是很多创业者会忽视的,虽然在路演的时候很有逻辑性,和感染力,商业计划也激动人心,但是到了投资人要看看数据的阶段,推进节奏一下子慢了下来,却不知道问题出在哪。

其实数据本身就是融资故事的平行线,投资人做决策前,会从数据的多个维度去验证你的行业位置、增长性和UE,我们强烈建议在正式开始见投资人之前就把所有的数据包都准备好,提前预知其中的问题。

“ 功夫在诗外”

融资结果也同样取决于融资前后的状态/思维方式。

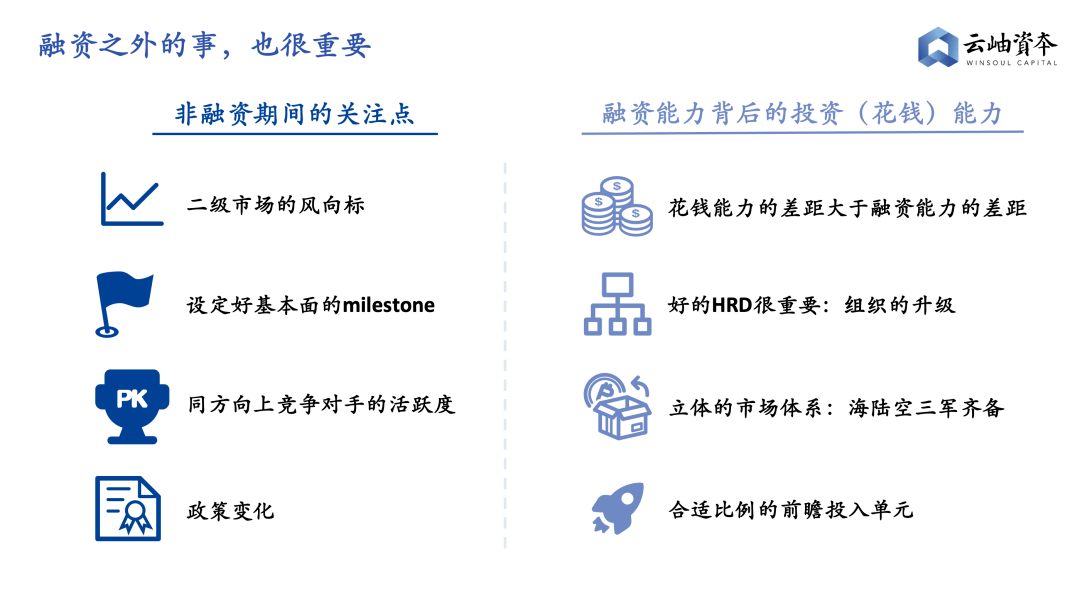

在非融资期间,企业的“雷达”是不能关的,既要清楚地设定达到下一个融资周期的业务milestone,也要时刻对二级市场的风向标,竞品的活跃度、政策的变化保持高度敏感,动态地去更新融资节奏。

从融钱-花钱的角度来说,融资最终是为了投资业务,是循环往复的过程。我们很直观地感觉到不同创业公司在“花钱能力“上的差距是要大于融资能力的,有很多花钱的焦点是值得探讨的:

对于最顶尖的领跑者来说,最终这些功力的差距会导致融资结果的差距进一步放大,对于资金偏少的后来者,这也是赶超的机会。

过去的2021年,我们云岫团队坚持深度服务,保持极高成功率,通过对融资节奏、融资故事、融资策略上的重构,帮助很多客户在融资局面上取得了突破,全年完成了50余笔交易。

长路漫漫,创业维艰,祝愿所有心怀梦想的创业者穿越荆棘,终达彼岸!我们也将持续挖掘优质、高潜力的科技创业企业,不断优化科创服务方法论,为科技产业的加速发展做出更多的贡献。

>相关《 2022年,科技企业融资指南(2)》内容:

1、 瞄准酒店场景,AI数字媒体公司「三川科技」用一块屏幕实现商业闭环

理财鱼小提示:瞄准酒店场景,AI数字媒体公司「三川科技」用一块屏幕实现商业闭环 如何在落地的同时实现商业闭环,一直都是人工智能领域所有公司亟待解决的难题。36氪近期接触到的「三川科技」(河北三川科技有限公司),对这一难题给出了很好的解答。 据悉,AI...【继续阅读】

2、 好未来转型:科技服务、智能硬件、生命科学等非教育品类为发展重点

理财鱼小提示:好未来转型:科技服务、智能硬件、生命科学等非教育品类为发展重点 图源见logo 芥末堆文 3月18日,好未来对外宣布最新转型进展。好未来方面表示, 好未来进入二次创业阶段,开始全面转型,科技服务、智能硬件以及生命科学等非教育培训业务将是其未...【继续阅读】

3、 恒生科技指数早盘下跌近6% 京东美团跌幅超8%

财联社(上海,编辑 胡家荣)讯, 港股市场在过去两个交易日中,互联网和房地产板块大幅反弹,以及金融板块发力,带动恒指从近十年低位飙涨三千点后,周五互联网及房地产板小幅回调,带动主要指数走低。 截至早盘收市,恒生科技指数下跌5.59%,报收4317.35...【继续阅读】